| Главная » Статьи » Дополнительные вопросы |

Подарок работнику, не предусмотренный учётной политикой организации.

Согласно ст. 572 ГК РФ, дарение имущества, сопровождаемое его передачей, осуществляется устно. Но в том случае, когда дарителем является юридическое лицо, и стоимость даримого имущества больше трёх тысяч рублей, то договор дарения необходимо заключать в письменном виде (ст. 574 ГК РФ). Исходные данные рассматриваемого примера:

По общему правилу бухгалтерского учёта, актив учтётся в бухгалтерском балансе, если организация от этого актива в будущем, возможно, получит экономические выгоды. Приобретённые же компанией подарки изначально были предназначены для передачи работникам. Следовательно, потраченные организацией средства на их приобретение никаких выгод ей не принесут. Следовательно стоимость приобретённого имущества для передачи сотрудникам можно сразу внести в прочие расходы, исключая НДС. Операция дарения будет облагаться НДС, так как в соответствии с пп. 1 п. 1 ст. 146 НК РФ, даже безвозмездная передача права собственности будет являться реализацией. Поэтому НДС, обозначенный счёт-фактурой продавца подарков, принимается к вычету. Средства, затраченные на приобретение подарков в расходах не отражаются в налоговом учете в соответствии с п. 16 ст. 270 НК РФ и с п. 21 ст. 270 НК РФ. Чтобы отразить в бухгалтерском учете прочие расходы, в конфигурации «1С: Бухгалтерия 3.0», необходимо создать документ «Поступление товаров и услуг» с хозяйственной операцией «Услуги». В таблице документа заполняется соответствующая номенклатура (услуга) и указывается стоимость подарков. Счёт учёта определяется как счёт 91.02 «Прочие расходы». Аналитикой счёта будет статья справочника «Прочие доходы и расходы» Аналитикой счёта 91.02 будут являться:

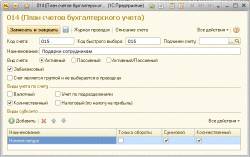

После сохранения и проведения созданного документа «Поступление товаров и услуг», в базу данных необходимо внести полученную от продавца подарков счёт-фактуру. Проводки, создаваемые счёт-фактурой занесут на дебет счёта 91.02 стоимость приобретенного имущества без НДС и отразят на счёте 19.03 сумму НДС, предъявленную продавцом подарков. Как уже было указано, расходы на дарение не отражаются в налоговом учёте, поэтому сумма, внесенная на дебет счёта 91.02 будет являться постоянной разницей, и в свою очередь сформирует постоянное налоговое обязательство. Поэтому такая же сумма будет внесена на дебет счёта НЕ «Доходы и расходы, не учитываемые в целях налогообложения». Также учтённая счёт-фактура сформирует запись в книге покупок. Между тем, чтобы обеспечить сохранность имущества, предназначенного для дарения, и иметь возможность контролировать движения данного имущества, имеет смысл учитывать его на забалансовом счёте. Если в плане счетов ещё нет специального забалансового счета, то необходимо его создать. Например это будет счёт 015 «Подарки сотрудникам» (Код и название счёта в этом случае не критичны). Для проведения операций с забалансовыми счетами в конфигурации предусмотрен документ «Бухгалтерская справка (Операция БУ и НУ)», с помощью которого можно составлять любые проводки, не предусмотренные типовыми документами. 7 марта 2014 года состоялась торжественная раздача подарков сотрудникам организации. Для отражения факта дарения в учёте, нужно опять воспользоваться документом «Бухгалтерская справка» и списать подаренное имущество с забалансового счёта. Переданные подарки также облагаются налогом на добавленную стоимость, следовательно нужно сформировать счёт-фактуру, которая начислит НДС и отразит его в бухгалтерском учёте. Сумма, на которую будет начислен НДС рассчитается, как стоимость даримого имущества без начисленного НДС от поставщика (п.2 ст. 154 НК РФ). Исчисленный НДС отразится на дебете счёта 91.02 «Прочие расходы» и кредите счёта 68.02 «Налог на добавленную стоимость». Определенных критериев заполнения счёт-фактур, оформляемых в процессе дарения имущества физическим лицам не существует. Предполагается, что такие счёт-фактуры можно создавать как по каждому физическому лицу в отдельности, так и сформировать единую счёт-фактуру сразу по всем товарам. В случае единой счёт-фактуры, информация о грузополучателе и покупателе не отображается. Поскольку цели хранения информации о дарении по каждому сотруднику предприятия не стоит, то в примере будет сформирована единая счёт-фактура на все подарки. В документе указывается несуществующий контрагент (прочерк). Также необходимо обязательно включить флаг «Формировать проводки». На закладке «Товары» вносятся данные по номенклатуре, также, как и в документе «Поступление товаров и услуг». Определяется счёт доходов с аналитикой, в данном случае 91.01 со вновь созданной статьей из справочника «Прочие доходы и расходы» «Расходы на подарки». Статья не учитывается в налоговом учёте. Для учёта НДС используется счет 91.02. Поскольку начисленный НДС не отражается в налоговом учёте, то в дебет счёта 91.02 будет внесена постоянная разница, которая нивелируется учетом этой же суммы в дебете счёта НЕ «Доходы и расходы не учитываемые в целях налогообложения». Печатная форма выписанной счёт-фактуры: Подарки, врученные сотрудникам являются доходом в натуральной форме и включаются в налоговую базу (пп. 2 п. 2 ст. 211 НК РФ). Но поскольку стоимость подарков по каждому работнику не превышает 4000 рублей, то согласно п. 28 ст. 217 НК РФ данные доходы не попадут в базу исчисления НДФЛ. Если нет начисления, то для учёта дохода физических лиц нужно воспользоваться документом «Операция налогового учёта по НДФЛ». Документ формируется по каждому работнику получившему подарок. Согласно с п. 3 ст. 7 Федерального закона № 212-ФЗ доходы в натуральной форме страховыми взносами не облагаются. Необязательной операцией будет отражение в конфигурации доходов не облагаемых страховыми взносами у работников. Для этого используется документ «Операция учёта по страховым взносам», с указанием доходов сотрудника и отметкой, что эти доходы не облагаются страховыми взносами. Когда будет начисляться зарплата, документ «Начисление зарплаты» учтёт дополнительный доход работника с вычетом НДФЛ, начислит по нему сумму налога, и отразит её в бухгалтерском учёте, сделав необходимые проводки. © Photo: lori.ru, 1c-usoft.ru | |

| Просмотров: 2491 | Теги: | Рейтинг: 0.0/0 |

| Всего комментариев: 0 | |